Perbezaan Antara Pan, Tan, dan Tin Perbezaan Antara

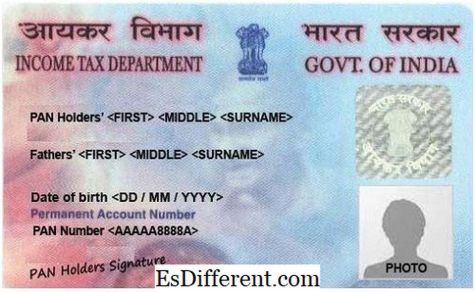

PAN Card India

Terminologi yang digunakan dalam bidang cukai boleh agak membingungkan atau bunyi yang sama, tetapi makna mereka mungkin berbeza, dan mereka juga mungkin mempunyai fungsi yang berbeza. Sukar untuk melalui proses pemfailan cukai dan gagal melihat istilah yang tidak diingati oleh anda. Antara istilah yang paling biasa yang anda cari ialah PAN, TAN, dan TIN. Artikel ini membincangkan definisi istilah dan menggariskan perbezaan yang membezakan istilah.

Takrif istilah

PAN bermaksud Nombor Akaun Tetap. Ini adalah kod unik 10 angka abjad angka yang diberikan kepada setiap pembayar cukai di India. PAN diterbitkan oleh Jabatan Cukai Pendapatan yang merupakan proses yang diawasi oleh Lembaga Pusat untuk Pajak Langsung dan merupakan syarat bagi siapa saja yang terlibat dalam perdagangan, dan transaksinya melebihi batas tertentu sesuai dengan negara. Intinya, PAN adalah perwakilan individu ke jabatan dan digunakan berkaitan dengan pelbagai dokumen kewangan untuk mengenal pasti orang itu. Kad atau nombor kad adalah bentuk pengenalan yang sangat penting dan biasanya merupakan keperluan bagi warga yang bercita-cita untuk memulakan syarikat atau LLP.

TAN bermaksud Nombor Akaun Pengurangan dan Pengambilan Cukai dan merupakan kod unik yang diperbuat daripada 10 angka angka abjad angka yang dikeluarkan oleh Jabatan Cukai Pendapatan (1). Ia dikeluarkan kepada setiap entiti atau organisasi yang memotong cukai di sumber yang dikenali sebagai Cukai Ditolak di Sumber (TDS) atau dikehendaki untuk mengutip cukai di punca yang dikenali sebagai Cukai Dikumpulkan di Sumber (TCS). Organisasi atau entiti ini mungkin hanya sebuah syarikat atau bank yang memotong cukai dari gaji pekerja mereka.

TIN bermaksud Nombor Pengecualian Pembayar Cukai adalah kod 11 digit angka, yang merupakan keperluan semua pengeluar, penjual kedai, peniaga, pengeksport, penjual e-dagang dan mana-mana peniaga atau peniaga lain yang diharapkan untuk membayar Cukai Nilai Ditambah. Nombor Pengenalan Pembayar cukai pada mulanya diperkenalkan oleh Jabatan Cukai Pendapatan sebagai cara memodenkan sistem cukai pemantauan, perakaunan, pemprosesan, dan pengumpulan cukai langsung yang menggunakan sistem maklumat sebelum ini (2). Ia membolehkan aktiviti cukai seseorang dalam satu negeri untuk mencerminkan secara automatik di negeri lain apabila tiba masa untuk membayar. Di AS, TIN ditugaskan oleh Pentadbiran Keselamatan Sosial atau oleh Perkhidmatan Hasil Dalam Negeri (IRS). Ia juga dirujuk sebagai Nombor VAT, Nombor CST atau Nombor Cukai Jualan.

Perbezaan

Istilah semua mempunyai makna yang berbeza, dan masing-masing berbeza dari yang lain. Berikut adalah beberapa aspek di mana istilah-istilah ini berbeza dan beberapa gambaran tentang bagaimana perbezaan-perbezaan ini berlaku.

Agensi yang Mengatur

Oleh kerana PAN, TAN, dan TIN adalah semua nombor pengenalan yang berkaitan dengan cukai, mereka dikeluarkan oleh badan yang terlibat dalam pengumpulan, pemprosesan dan perakaunan cukai. Nombor PAN dan TAN kedua-duanya dikeluarkan oleh Jabatan Cukai Pendapatan. Walau bagaimanapun, penugasan PAN biasanya di bawah pengawasan Lembaga Pusat untuk Cukai Langsung. TIN biasanya ditugaskan oleh Pentadbiran Keselamatan Sosial atau oleh Perkhidmatan Hasil Dalaman di India. Di Amerika Syarikat, TIN ditugaskan oleh Jabatan Cukai Komersial bagi setiap kerajaan.

Struktur Kod

Kod semua mempunyai struktur tersendiri yang mengenal pasti secara unik antara satu sama lain. Kedua-dua PAN dan TAN adalah kod angka abjad sepuluh digit. Walau bagaimanapun, kandungan dan susunan mereka sedikit berbeza. Bermula dengan PAN, angka itu dibuat daripada lima aksara abjad yang diikuti oleh empat aksara angka dan kemudian huruf terakhir adalah abjad. Tiga huruf pertama adalah susunan alfabet dari AAA hingga ZZZ. Kemudian mengikuti watak keempat yang merupakan pengecam pemegang unik kad seperti yang telah ditentukan sebelumnya. Setiap huruf mempunyai apa yang diwakilinya (3). Watak kelima adalah watak pertama nama orang dalam kes kad PAN Peribadi atau nama entiti dalam kes Syarikat / HUF / Firma / AOP / BOI / Pihak Berkuasa Tempatan / Orang Kehakiman Buatan atau Kerajaan. Watak terakhir adalah abjad yang berfungsi sebagai digit semak.

A TAN mempunyai hampir sama struktur sebagai nombor PAN kecuali ia mempunyai lima aksara angka sebelum digit semak. Watak-watak abjad tiga pertama mewakili bandar di mana nombor itu diberikan. TIN, sebaliknya, adalah kod numerik sebelas angka yang dua huruf pertama mewakili kod negara yang diberikan kepada negara tertentu itu. Sembilan aksara lain mungkin berbeza dari negeri ke negara.

Tujuan

Terdapat maksud untuk tujuan ini. PAN bertindak sebagai kod universal untuk mengenal pasti transaksi kewangan. Ia membantu untuk memastikan sebarang transaksi yang mempunyai komponen yang boleh dikenakan cukai. Sebaliknya, TAN digunakan untuk memodulasi potongan dan kutipan cukai di sumber (TDS dan TCS). Pemungut atau pemotong dikehendaki memetik TAN dalam semua penyertaan TDS dan / atau TCS, mana-mana tuntutan pembayaran TDS / TCS, dan sijil TDS / TCS (1). A TIN digunakan untuk mengenal pasti semua peniaga yang berdaftar di bawah VAT. Ia menjejaki semua aktiviti yang berkaitan dengan Cukai Nilai Ditambah di negara ini.

Entiti / Entiti / Entiti Terlampir

Mengenai orang atau entiti yang sepatutnya memiliki nombor-nombor ini, kebanyakannya bergantung kepada tujuan nombor tersebut. Sebagai contoh, kerana Nombor Akaun Tetap (PAN) digunakan untuk mengesan sebarang transaksi kewangan yang boleh dikenakan cukai, setiap pembayar cukai di negara ini perlu memiliki PAN untuk pengenalan. TAN, sebaliknya, keperluan setiap individu atau entiti yang mempunyai mandat mengutip atau menolak cukai di sumbernya.Ini kebanyakannya majikan yang memotong cukai dari gaji pekerja mereka. TIN dikehendaki dimiliki oleh semua peniaga dan peniaga yang dijangka dan membayar Cukai Nilai Tambah di seluruh negara.

Perundangan

Setiap nombor ini mempunyai undang-undang perlembagaan yang menyumbang. PAN adalah seperti yang diperuntukkan oleh Seksyen 139 A Akta IT 1961 di India. TAN disediakan Seksyen 203A Akta Cukai Pendapatan 1961 dan TIN diambil kira oleh Akta berbeza yang berbeza dari negeri ke negeri.

Penalti

Memandangkan setiap nombor ini adalah keperluan perlembagaan yang disokong oleh pelbagai undang-undang dan Akta, pasti ada akibat atau harga yang harus dibayar jika peraturan ditetapkan tidak dipatuhi. Terdapat pelbagai penalti di pelbagai negeri kerana kegagalan pematuhan dengan TIN (2). Penalti Rs 10, 000 akan berlaku jika seseorang tidak mematuhi peraturan PAN dan orang-orang TAN serta seperti pemfailan suku tahun pemulangan TDS oleh perniagaan atau tidak memetik TAN dalam dokumen tertentu.

Borang Permohonan

Bagi permohonan PAN, seorang India dikehendaki mengisi borang yang dikenali sebagai Form 49A manakala orang asing yang ingin membuat permohonan mendapatkan PAN diperlukan untuk mengisi Borang 49AA. Untuk memohon TAN, pemohon dikehendaki mengisi Borang 49B manakala akhirnya, permohonan TIN memerlukan mengisi borang yang berlainan bergantung pada keadaan di mana seseorang memohon.

Dokumen Yang Diperlukan untuk Permohonan

Untuk memohon untuk PAN, pemohon dikehendaki mempunyai Kad Pengenalan yang sah atau bukti kepunyaan seseorang, bukti alamat mereka, gambar jika ia adalah pemohon individu dan bukti umur mereka atau tarikh kelahiran mereka (1). Walau bagaimanapun, untuk permohonan TAN, tiada dokumen diperlukan kecuali untuk permohonan dalam talian untuk TAN, pemohon perlu mengemukakan pengakuan yang ditandatangani. Untuk memohon TIN, pemohon memerlukan bukti pendaftaran, pemilikan PAN dan bukti identiti pemilik. Walau bagaimanapun, keperluan ini boleh berubah bergantung kepada keadaan di mana entiti telah membuat permohonan.

Kos Permohonan

Permohonan untuk PAN di India dibahagikan kepada dua kategori. Yang pertama ialah jika alamat komunikasi terletak di dalam negara dan yang lain adalah jika alamat komunikasi berada di luar India. Ini dikenakan Rs. 107 dan Rs. 989 masing-masing. Untuk permohonan TAN, ia akan dikenakan biaya pemohon Rs. 55, dan juga mereka perlu membayar cukai perkhidmatan. Kos pemakaian TIN adalah berbeza-beza bergantung kepada keadaan di mana seseorang membuat permohonan.

Jadual 1: Ringkasan perbezaan antara PAN, TAN, dan TIN.